Содержание

Введение ... 3

1 Теоретические основы кредитования физических лиц ... 6

1.1 Понятие системы кредитования, основные элементы ... 6

1.2 Особенности кредитования физических лиц на современном этапе ... 9

1.3 Способы оценки кредитоспособности физических лиц ... 13

2 Анализ кредитования физических лиц в ПАО «ВТБ-24» ... 19

2.1 Краткая характеристика банка ... 19

2.2 Анализ кредитования физических лиц в ПАО «ВТБ-24» ... 23

3 Проблемы и перспективы кредитования физических лиц в ПАО «ВТБ-24» ... 30

3.1 Проблемы развития кредитования потребительских нужд граждан ... 30

3.2 Совершенствование кредитной политики ПАО «ВТБ-24» в области кредитования физических лиц ... 37

Заключение ... 44

Список литературы ... 47

Введение

Потребительское кредитование является неотъемлемой частью современного розничного рынка, покупателями на котором являются отдельные лица и домохозяйства, приобретающие товары и услуги для личного потребления. Сфера потребительского кредитования – пока еще недостаточно сформированная часть национальной экономики России. Цель ее функционирования – повышение доходов банков и торговых организаций, удовлетворение потребностей населения в товарах и услугах на основе кредитных ресурсов, расширение его покупательских возможностей, что, в свою очередь, способствует развитию национальной экономики. Но достижение этой цели требует использования научных принципов и эффективных методов управления взаимодействиями субъектов сферы потребительского кредитования.

Актуальность темы исследования обусловливается тем, что развитие сферы потребительского кредитования будет способствовать ускоренному развитию потребительского рынка и банковского сектора экономики, что, в свою очередь, приведет к росту экономики страны в целом, а также повышению качества и уровня жизни российских граждан.

На протяжении последних нескольких лет российский рынок потребительского кредитования переживает стадию стремительного развития. Потенциал этого рынка оценивается экспертами в несколько миллиардов долларов в год. Это стимулирует все новые и новые банки выходить на сегмент розничного кредитования. Усиливающаяся конкуренция привела к тому, что решение о выдаче кредитов выдается за минимально возможные сроки – от нескольких минут до одного дня. Естественно, что методики оценки заемщика не поспевают за таким ростом рынка розничного кредитования.

Актуальность этой проблемы не вызывает сомнения по увеличивающемуся числу публикаций в прессе и ажиотажному интересу со стороны российских кредитных организаций.

Предмет курсовой работы – система кредитования физических лиц и направления ее совершенствования.

Объект исследования – банковское кредитование на примере ПАО «ВТБ-24».

Цель курсовой работы заключается в исследовании системы кредитования физических лиц и разработке направлений ее совершенствования.

Данная курсовая работа состоит из введения, трёх разделов, заключения и списка использованных источников.

Задачи курсовой работы:

рассмотреть теоретические аспекты построение системы кредитования физических лиц в Российской Федерации;

определить особенности кредитования физических лиц на современном этапе;

провести анализ кредитования физических лиц в банке ПАО «ВТБ-24»;

разработать рекомендации по совершенствованию системы кредитования физических лиц в банке ПАО «ВТБ-24».

Методологическая база исследования: в процессе исследования использовался комплексный подход к объекту и предмету исследования, применялись общенаучные методы познания (индукция, дедукция, сравнение, анализ, синтез, обобщение), а также методы сравнительного статистического и динамического анализа, абстрактно-логический метод.

Теоретическую и практическую базу исследования составили нормативные и правовые акты Российской Федерации, руководящие документы Банка России, учебники и учебные пособия, монографии, научные исследования, а также публикации в периодических изданиях отечественных и зарубежных ученых по вопросам, касающимся кредитования, методов оценки и снижения кредитных рисков банка, включая эффективную оценку кредитоспособности клиентов, а также статистическая и аналитическая информация Федеральной службы государственной статистики, Центрального Банка Российской Федерации, годовые отчеты и публикуемая информация, а также внутренние данные Банка ВТБ 24 (ПАО).

1 Теоретические основы кредитования физических лиц

1.1 Понятие системы кредитования, основные элементы

Термин «система кредитования» непосредственно обращён к процессу кредитования, тесно связан с функциями кредита и банков. Система кредитования, будучи отражением фундаментальных свойств кредита и банков, включает в себя три блока:

Фундаментальный.

Организационный.

Регулирующий.

В фундаментальный блок входят следующие элементы:

субъекты процесса кредитования;

объекты кредитования;

обеспечение кредита.

Базовые элементы системы кредитования неотделимы друг от друга. Успех работы банка в области кредитования приходит только в том случае, если элементы взаимодополняемы и каждый из них усиливает надежность кредитной сделки. Вместе с тем попытка разорвать их единство неизбежно вызывает сбой в системе, подрывает ее действие, может привести к нарушению возвратности банковских ссуд [19].

О.И. Лаврушин под термином система кредитования понимает совокупность элементов, обеспечивающих рациональное использование ссудных ресурсов, которая охватывает принципы, объекты, методы кредитования, планирование кредитных отношений, механизм предоставления и возврата ссуд, а также банковский контроль в процессе кредитования, т.е. включает в себя элементы, которые имеют связь с деятельностью по предоставлению ссудных ресурсов со стороны кредитора. В системе кредитования наиболее важными выступают такие основы, как субъекты кредита, обеспечение кредита, объекты кредитования, доверие.

Система кредитования – система регулирования кредитных отношений со стороны денежно-кредитных институтов, она охватывает деятельность кредитора (в современном обществе это, прежде всего, банк) по предоставлению и возврату денежных ссуд [20].

Кредитование как процесс предоставления временной финансовой помощи предполагает предоставление кредита на возвратной основе.

На современном этапе своего развития кредитование рассматривается в экономическом и правовом аспектах.

В экономическом аспекте банковское кредитование представляет собой деятельность банков и небанковских кредитных организаций по предоставлению банковского кредита, который понимается как движение ссудного капитала и предоставляется на основе возвратности с целью получения дохода в виде ссудного процента или банковского процента, ставка которого определяется по соглашению сторон с учетом ее средней нормы в данном месте и в данное время и при данных условиях кредитования [40].

Отношения по банковскому кредитованию регламентируются нормами права и приобретают правовую форму. В правовом аспекте банковское кредитование – это деятельность банков по предоставлению кредита, который в данном случае понимается как договорное обязательство, в соответствии с которым банк или иная кредитная организация обязуются предоставить денежные средства (кредит) заемщику в размере и на условиях, предусмотренных договором, а заемщик обязуется возвратить полученную денежную сумму и уплатить проценты на нее [41].

Сущность банковского кредитования проявляется в его функциях. Банковскому кредитованию присущи три основные функции – распределительная, эмиссионная, контрольная.

Кредит представляет собой совокупность экономических отношений, связанных с перераспределением на условиях возвратности временно свободных материальных ресурсов, денежных средств различных хозяйствующих субъектов – предприятий, государства, населения.

Дать определение банковского кредитования немыслимо без включения в него основных его принципов. Осуществление банками деятельности по предоставлению кредитов строится на достаточно устойчивых принципах. Их можно условно разделить на три группы:

императивные – получившие законодательное закрепление;

договорные – принципы, подлежащие согласованию сторон кредитного договора;

индивидуально-субъективные [7].

Совокупное применение на практике всех принципов банковского кредитования позволяет соблюсти как общегосударственные интересы, так и интересы обоих субъектов кредитной сделки – банка и заемщика.

Таким образом, можно сформулировать определения банковского кредита и банковского кредитования.

«Банковский кредит – это денежные средства, передаваемые (либо предназначенные к передаче) банком или иной кредитной организацией заемщику в процессе кредитования, в размере и на условиях, предусмотренных кредитным договором».

«Банковское кредитование – это урегулированная нормами права разновидность предпринимательской деятельности банков и других кредитных организаций, направленная на предоставление в кредит собственных и заимствованных средств на условиях возвратности, срочности, платности».

Специфика кредита заключается в возвращении средств, предоставляемых заемщику во временное пользование. Поэтому в силу сущности кредита цель кредитования – обеспечение возвратного движения ссужаемых средств [20].

Цель системы кредитования двояка: с одной стороны, обеспечение возврата ссужаемых средств, с другой стороны, обеспечение получения банком дохода от кредитных операций.

1.2 Особенности кредитования физических лиц на современном этапе

В значении кредита, предоставленного физическому лицу, иногда употребляются такие термины, как «потребительский кредит», «личный кредит», «розничный кредит». В настоящее время термин «личный кредит» употребляется в широком значении кредита, предоставленного банком физическому лицу. В любом случае, независимо от вида кредитования населения, кредитная политика любого банка предписывает рассматривать залоговое обеспечение как вторичный фактор кредитной сделки, выставляя на первое место потенциальную способность заемщика, расплатиться по кредиту.

Существование понятия «розничный кредит» связано с тем, что сам термин «розница» в узком смысле употребляется в значении предоставления каких-либо услуг населению. По аналогии это понятие было перенесено и на услугу по предоставлению кредитов населению.

Потребительский кредит – это экономические отношения между кредитором и заемщиком – физическим лицом, в форме движения ссудного капитала в денежном выражении, основанных на общепринятых принципах и осуществляемых для финансирования расходов заемщика, связанных с использованием, употреблением, применением благ, товаров и услуг в целях удовлетворения потребностей.

Потребительское кредитование – это взаимосвязанный комплекс организационно-функциональных, документальных, юридических и экономических процедур, составляющих единый механизм взаимодействия кредитной организации с физическим лицом по поводу предоставления потребительских кредитов [15].

Классификация потребительских кредитов заемщиков и объектов кредитования может быть проведена по ряду признаков, в том числе по типу заемщика, видам обеспечения, срокам погашения, методам погашения, целевому направления использования, объектам кредитования и т. д.

Классификацию потребительских кредитов можно представить:

1) Вид заёмщика:

все слои населения;

социальные, возрастные и прочие группы;

прочие заёмщики (VIP-клиенты и т.д.).

2) Целевая направленность:

целевые;

нецелевые.

3) Срок кредитования:

краткосрочные;

среднесрочные;

долгосрочные.

4) Обеспеченность:

обеспеченные;

необеспеченные.

5) Метод погашения:

погашаемые единовременно;

с рассрочкой платежа.

6) Метод взимания процентов:

удержание в момент предоставления кредита;

уплата в момент погашения кредита;

уплата равными взносами на протяжении всего срока пользования кредитом.

7) Порядок предоставления:

безналичный;

наличный.

8) Характер оборота средств:

разовые;

возобновляемые.

9) Технология предоставления:

единовременно;

кредитная линия.

10) Уровень кредитного риска:

низкорисковый;

среднерисковый;

высокорисковый.

11) Вид объекта потребления:

приобретение материальных ценностей;

выполнение работ;

предоставление услуг [16].

Виды кредита являются основополагающим элементом механизма кредитования населения. Изменения должны коснуться и структуры кредита населению в направлении роста популярности нецелевых кредитов и ипотечного кредитования.

Самое привлекательное в нецелевых кредитах (кредитах на неотложные нужды) – удобство. Кредит на неотложные нужды не привязан к предмету покупки, сумма кредита поступает непосредственно к заемщику, а не на расчетный счет компаний. Тем самым кредит на неотложные нужды позволяет приобретать товары или услуги, недоступные с помощью обычных целевых кредитов, а также освобождает заемщика от всевозможных «дополнительных услуг», которыми заемщик обязан воспользоваться при целевом кредитовании, типа страховки в указанной банком компании.

Тенденции развития российского рынка кредитования населения связаны с устранением назревших в этой сфере проблем. Можно выделить следующие проблемы кредитования населения: проблема недобросовестной конкуренции и тесно связанная с ней информационная проблема. Проводимые рекламные компании, маркетинговые мероприятия не в полной мере предоставляют заемщикам важную информацию об аспектах и проблемах банковского кредитования, в частности, о реальной стоимости кредита. Банки должны быть заинтересованы в том, чтобы процентные ставки по кредитам были «открытыми», поскольку это напрямую связано с платежеспособностью заемщика, а значит и с уменьшением риска невозврата кредита. Первым шагом в борьбе с недобросовестной конкуренцией стали Рекомендации кредитным организациям по стандартам раскрытия информации при предоставлении потребительских кредитов, разработанные Федеральной антимонопольной службой (ФАС) и Центральным банком Российской Федерации, принятие закона о кредитных историях, а также рассмотрение Государственной Думой законопроекта о потребительском кредитовании.

Дополнительные платежи, которые заемщику приходится платить помимо погашения основного долга и процентов по кредиту. К ним можно отнести:

кредитная ставка (% годовых) единовременные платежи: первоначальный взнос, плата за открытие, ведение счета клиента;

комиссия за предоставление кредита, ежемесячные платежи;

штрафы: пеня за несвоевременное внесение очередного платежа по кредиту, штрафные санкции за досрочное погашение кредита, за каждый день просрочки платежа [27].

И лишь суммирование всех плат и комиссий позволяет получить полное представление о реальной стоимости кредита. В результате этого суммирования общая процентная ставка вырастает в несколько раз, даже при условии получения так называемого беспроцентного кредита.

1.3 Способы оценки кредитоспособности физических лиц

Методы анализа кредитоспособности заемщика в целом и кредитоспособности заемщика – физического лица, в частности, классифицируются в экономической литературе различным образом. Ниже рассматриваются некоторые подходы к классификации, использованные авторами работ, посвященных оценке кредитоспособности заемщиков и методам управления кредитным риском банка, на основании систематизации которых предлагается видение вопроса автором настоящего исследования.

Лаврушин О.И. сводит совокупность методов оценки кредитоспособности заемщиков к построению интегрированных показателей рейтинговой оценки различных критериев кредитоспособности, которые, по его мнению, при всем разнообразии отражают, в целом, финансовое состояние и репутацию заемщика. При этом в рамках построения таких рейтингов он выделяет три основных способа моделирования уровня кредитоспособности заемщика:

модели, основанные на статистических моделях (методах);

модели ограниченной экспертной оценки;

модели непосредственно экспертной оценки [4].

Фаизова Г.Р. выделяет следующие методы оценки кредитоспособности заемщика:

количественные методы, в рамках которых выделяются коэффициентный анализ, балльные методики оценки кредитоспособности и, в том числе – кредитный скоринг;

экспертные методы, к числу которых относится андеррайтинг кредитных заявок физических лиц – основанные на качественном подходе, основой которого является анализ кредитных историй;

смешанные методы – объединяющие как экспертное мнение, так и балльную оценку, как правило – с использованием коэффициентного анализа [43].

Крючков С.А. к методам оценки кредитоспособности относит:

системы финансовых коэффициентов, характеризующих финансовое состояние заемщика;

статистические методы оценки, к числу которых он относит, прежде всего, кредитный скоринг [24].

Рудой Н., рассматривая вопросы автоматизации систем оценки кредитоспособности в банках, использует несколько иную классификацию, в рамках которой делит методы оценки кредитоспособности на две категории:

классификационные методики – методики, основанные на применении экономико-математических методов формализованной оценки кредитоспособности, которые, в свою очередь, делятся на рейтинговые, прогнозные и матричные;

методы комплексного анализа кредитоспособности – методики, которые опираются на общий анализ совокупности факторов, не всегда сопровождающийся формализованными расчетами [33].

Логинов Д.В., а также Ворошилов И.В. и Сурина И.В. рассматривают три группы методов оценки кредитоспособности, разделяя их применение по направлениям кредитования:

Скоринговые модели – по мнению авторов, применяются в экспресс – кредитовании [14];

Анализ платежеспособности клиента – привязывается к кредитованию на неотложные нужны и осуществляется экспертным методом;

Андеррайтинг – в интерпретации авторов представляет собой анализ вероятности погашения кредита и относится к оценке кредитоспособности при оформлении ипотечных кредитов [22].

Ленская Н.В. и Чернышева Т.Ю. предлагают выделять четыре группы методов оценки кредитоспособности заемщика – физического лица:

оценка кредитоспособности по уровню платежеспособности (дохода);

оценка кредитоспособности по кредитной истории;

скоринговая (балльная) оценка кредитоспособности;

андеррайтинг [42].

Недостатком приведенных классификаций методов оценки кредитоспособности заемщика, по мнению автора настоящей работы, является их линейность, одноуровневость, что приводит к разночтениям. Этот недостаток, по нашему мнению, устранен в классификации, предлагаемой Просаловой В.С. [36].

Автор предлагает выделить два уровня классификации методов оценки кредитоспособности заемщика:

к первому уровню относятся экспертные оценки, основанные на субъективном мнении, а также автоматизированные системы оценки;

второй уровень представляет собой математические средства принятия решений, в качестве которых автор рассматривает статистические методы, основанные на дискриминантном анализе, например методы линейной регрессии, методы логистической регрессии; методы линейного программирования; генетические алгоритмы и нейронные сети; а также нечеткие множества.

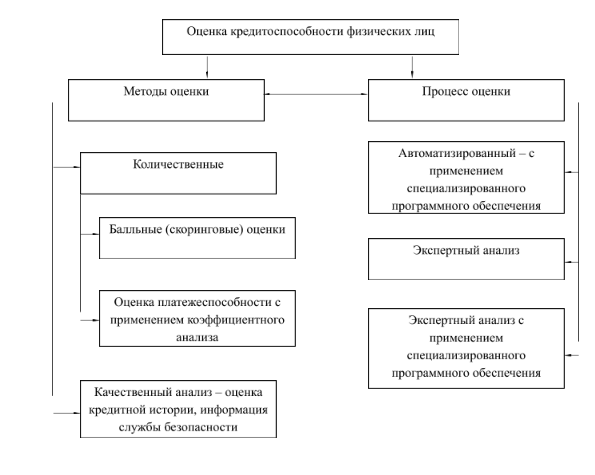

Развивая подход Просаловой В.С., можно разделять процесс оценки кредитоспособности заемщика и собственно методы ее оценки на рисунке 1.

Тогда образуется следующая двухуровневая схема технологии оценки кредитоспособности, которая, на взгляд автора настоящей работы, позволяет объединить рассмотренные выше подходы и систематизировать существующие методы оценки кредитоспособности заемщиков:

к первому уровню отнесен собственно процесс оценки кредитоспособности, который может быть – экспертным, автоматизированным и смешанным.

ко второму уровню в данном случае относится аналитический, статистический и математический аппарат, используемый в процессе оценки кредитоспособности – мотивированное суждение кредитного эксперта, количественный анализ – например, коэффициентная оценка платежеспособности, статистические методы, основанные на прошлом поведении клиентов.

Рисунок 1 – Процессы и методы оценки кредитоспособности заемщика – физического лица

В настоящее время в банковской практике применительно к оценке кредитоспособности физических лиц среди количественных методов наиболее распространенными являются: анализ платежеспособности клиента, осуществляемый как автоматизировано, так и в рамках экспертных оценок – андеррайтинга, а также кредитный скоринг, осуществляемый автоматизировано – с помощью специализированных банковских программных продуктов. При оценке кредитоспособности с помощью качественных методов центральную роль играет анализ кредитных историй.

Кредитный скоринг является наиболее распространенным в настоящее время в банковской практике методом балльных оценок кредитоспособности заемщиков-физических лиц. В условиях достаточно активной конкуренции на рынке кредитования населения одним из значимых конкурентных факторов становится простота оформления и скорость предоставления кредита. Это в особенности актуально для т.н. POS – кредитования, то есть предоставления кредитов на территории крупных торговых центров – партнеров. В этой связи востребованными являются автоматизированные системы оценки заемщиков для массового кредитования, позволяющие сократить операционные издержки и повысить скорость выдачи кредитов при сохранении определенного качества оценки кредитных рисков.

Считается, что балльные системы оценки кредитоспособности клиентов – более объективный и экономически обоснованный метод принятия решения, чем экспертные оценки, так как в основе метода лежит статистическая и вероятностная обработка имеющихся данных, что точнее мнения эксперта, поскольку в экспертной оценке значительную роль играет личность работника, принимающего решение [18].

Рассмотренные методы оценки кредитоспособности являются количественными, отражая, прежде всего финансовую составляющую способности заемщика физического лица к совершению кредитной сделки и выполнению впоследствии обязательств по кредиту. Однако, как отмечалось выше, наряду с этим в банковской практике применяется качественный анализ личности заемщика на основании доступной информации, основной объем которой составляют сведения, содержащиеся в кредитных историях.

Бюро кредитных историй призваны обеспечивать банки и небанковские финансовые организации своевременной, полной и достоверной информацией о потенциальных заемщиках, оказывать услуги по информационному обеспечению процедур принятия решений о выдаче кредитов, а также анализу кредитных портфелей и качества активов кредитного характера. В общем случае, помимо кредитных историй кредитные бюро могут предоставлять банкам, небанковским организациям и органам финансового надзора и другим заинтересованным информацию о классификации ссудной задолженности, результатах анализа кредитного портфеля, сведения о фактах мошенничества и коррупции. Выполнение этих функций позволяет снижать затраты кредитных организаций на оценку кредитоспособности заемщиков, усиливать конкуренцию на кредитных рынках, улучшать использование методов оценки кредитных рисков. В особенности важное значение анализу кредитных историй придается в зарубежной практике кредитования физических лиц.

2. Анализ кредитования физических лиц в ПАО «ВТБ-24»

2.1 Краткая характеристика банка

Банк ВТБ 24 (публичное акционерное общество) (прежнее название – Закрытое акционерное общество «Коммерческий банк развития предпринимательской деятельности «ГУТА-БАНК») создан на основании решения общего собрания Участников Коммерческого банка развития предпринимательской деятельности «ГУТА-БАНК» (общество с ограниченной ответственностью) (протокол №77 от 31 марта 2000 года о преобразовании общества).

Акционерами ВТБ 24 (ПАО) являются Банк ВТБ (публичное акционерное общество) – доля в уставном капитале 99,9382 %, миноритарные акционеры – общая доля в уставном капитале – 0,0618 %. Уставный капитал ВТБ 24 (ПАО) составляет 123 008 070 360 рублей (сто двадцать три миллиарда восемь миллионов семьдесят тысяч триста шестьдесят) рублей.

Деятельность ВТБ 24 (ПАО) осуществляется в соответствии с генеральной лицензией Банка России № 1623 от 29.10.2014 г.

Надзор за деятельностью ВТБ 24 (ПАО) в соответствии с Федеральным законом от 10.07.2002 № 86-ФЗ «О Центральном банке Российской Федерации (Банке России)» осуществляет Департамент надзора за системно значимыми кредитными организациями Банка России.

ВТБ 24 (ПАО) – один из крупнейших участников российского рынка банковских услуг. Мы входим в международную финансовую группу ВТБ и специализируемся на обслуживании физических лиц, индивидуальных предпринимателей и предприятий малого бизнеса.

В числе предоставляемых услуг: выпуск банковских карт, ипотечное и потребительское кредитование, автокредитование, услуги дистанционного управления счетами, кредитные карты с льготным периодом, срочные вклады, аренда сейфовых ячеек, денежные переводы. Часть услуг доступна нашим клиентам в круглосуточном режиме, для чего используются современные телекоммуникационные технологии [39].

Прочие услуги Банка:

услуги системы дистанционного банковского обслуживания (Система Телебанк);

прием наличных платежей в адрес организаций;

открытие и ведение счетов;

операции с иностранной валютой;

операции с дорожными и именными чеками;

аккредитивная форма расчетов;

операции с векселями Банка;

аренда сейфовых ячеек и обеспечение безопасности при операциях по сделкам с недвижимостью;

операции на фондовом и денежном рынках, включая брокерское обслуживание на ММВБ, МФБ и РТС, купля-продажа акций и векселей на внебиржевом рынке по заявкам клиентов, операции на международном валютном рынке (ForEx);

доверительное управление;

депозитарное обслуживание.

Для достижения целевой доли рынка (от 8 до 15 % в различных сегментах рынка) Банк планирует предпринимать следующие меры:

существенное расширение и развитие региональной сети;

предоставления широкого спектра современных услуг,

внедрения высоких стандартов в скорости предоставления и удобстве обслуживания кредитов,

установления высоких кредитных лимитов,

инновационный подход в разработке продуктов и услуг,

развития альтернативных каналов продаж,

развитие брэнда Банка.

Руководство текущей деятельностью ПАО «ВТБ-24», в том числе принятие решений, издание приказов и распоряжений в рамках полномочий, определяемых Председателем Правления Банка, осуществляет Главный управляющий директор банка.

ПАО «ВТБ-24» – один из самых надежных российских банков. Это делает его привлекательным для всех, кто хотел бы сохранить и приумножить накопленные денежные средства, получить качественные банковские услуги.

Основными источниками дохода Банка являются кредитование населения, малого и среднего бизнеса, крупных корпоративных клиентов, торговля ценными бумагами и обслуживание VIP-клиентуры. Кроме того, Банк успешно развивает такие направления бизнеса, как организация и андеррайтинг облигационных займов, финансовое консультирование, управление активами клиентов, проектное, торговое и структурное финансирование.

ПАО «ВТБ-24»» является динамично развивающимся банком. Постоянно расширяя свое присутствие, как в розничном, так и в корпоративном сегменте Банк последовательно реализует стратегию создания крупнейшего в стране универсального частного финансового института. Ключевыми направлениями деятельности ПАО «ВТБ-24» являются: розничное, корпоративное, инвестиционно-банковские услуги и работа с состоятельными частными клиентами.

Банк занимает лидирующие позиции на рынке потребительского и ипотечного кредитования. Частными клиентами ПАО «ВТБ-24» являются более 3,5 миллионов человек. В целях минимизации рисков основное внимание уделяется развитию обеспеченного кредитования (автокредитование и ипотека).

Организация управления рисками Банка ВТБ 24 ориентирована на обеспечение максимальной защиты от потерь капитала и привлеченных средств, поддержание рентабельности банковского бизнеса, успешное достижение целей развития. Основные положения стратегии Банка в области управления рисками и капиталом базируются на соблюдении принципа безубыточности деятельности и направлены на обеспечение оптимального соотношения между прибыльностью в разрезе направлений деятельности и уровнем принимаемых рисков.

Процедура управления кредитными рисками осуществляется в рамках нормативных требований Банка России и в соответствии с внутренними документами Банка ВТБ 24 в ходе постоянного процесса определения, оценки и наблюдения, а также посредством установления лимитов риска и других мер внутреннего контроля.

При этом организация и координация управления банковскими рисками предусматривает участие в системе управления банковскими рисками коллегиального органа управления Банком – Наблюдательного совета. В данном случае к компетенции Наблюдательного совета ВТБ 24 (ПАО) относится утверждение общей стратегии управления рисками, в том числе – кредитным, используемых методов управления банковскими рисками, а также моделей количественной оценки рисков, применяемых в работе подразделений Банка [30].

Текущая деятельность, связанная с управлением рисками организуется единоличным – Президент-Председатель Правления и коллегиальным – Правление исполнительными органами Банка ВТБ 24 (ПАО). Президент и Правление банка организуют и контролируют реализацию Политики по управлению рисками. С учетом принципа коллегиальности принятия решений рассмотрение отдельных вопросов управления и контроля рисков возлагается на комитеты банка: Комитет по управлению рисками, лимитами и процентными ставками, Кредитный комитет и Комитет развития банковского бизнеса, клиентских отношений и тарифной политики [38].

Основные методы, используемые Банком ВТБ 24 для снижения кредитных рисков основаны на регламентации процедур, связанных с кредитным процессом, соблюдении требований Банка России в части выполнения пруденциальных нормативов, касающихся кредитного риска, совершенствовании методов оценки финансового состояния и платежеспособности заемщиков, использовании обеспечения возвратности кредита, установлении кредитных лимитов, осуществлении диверсификации портфеля кредитов на основе оценки рисков, а также соблюдении коллегиальности в принятии решений по вопросам, связанным с кредитованием [9].

С целью диверсификации кредитного портфеля в банке на постоянной основе проводится мониторинг рисков как на уровне отдельных проектов и групп заемщиков, так и на уровне портфеля в целом – оценка концентрации кредитных вложений, оценка крупных рисков [3].

Анализ кредитоспособности заемщиков – физических лиц, как один из инструментов управления кредитными рисками, применяется для принятия решений относительно выдачи кредитов и установления лимитов кредитования, предельные размеры которых определяются внутренними нормативными документами Банка, но могут быть пересмотрены решением Кредитного Комитета банка [9].

Оценка кредитоспособности заемщиков в розничном кредитовании проводится с использованием скоринговых систем, которые при необходимости дополняются методами экспертного анализа, проводимого кредитными специалистами. Учитывая значимость розничного кредитования для Банка, ведется активное совершенствование методов управления кредитными рисками, включая постоянную перенастройку моделей кредитного скоринга с учетом изменений в линейке продуктов и статистических данных Банка.

2.2 Анализ кредитования физических лиц в ПАО «ВТБ-24»

Основным направлением деятельности ПАО «ВТБ-24» в сфере предоставления розничных услуг в 2008 году оставалось, прежде всего, увеличение кредитного портфеля и повышение эффективности реализации действующих кредитных продуктов. В связи с этим большое внимание уделялось проведению мероприятий по сокращению просроченной задолженности как по текущему портфелю, сформированному ранее, так и принято ряд мер на снижение уровня риска новых выдач. Наряду с этим, продолжается активное развитие розничного кредитования.

ПАО «ВТБ-24» сохраняет лидерство по автокредитованию. Был внедрен один из крупных проектов в области автокредитования – продукт «Автостандарт»( от 10 % до 7 лет). Данный продукт дает возможность приобретения дорогих моделей престижных марок [43]. Кроме того, произошел ряд существенных изменений в условиях других продуктов: снижен размер первоначального взноса до 0%, отменено обязательное страхования жизни и здоровья заемщика, введена опция, предоставляющая возможность выбора размера и даты ежемесячного платежа при оформлении кредита и многое другое. В отчетном периоде продолжало активно развиваться ипотечное кредитование, в данном направлении Банком был сделан качественный и количественный скачок. Большое внимание уделяется развитию каналов продаж кредитных продуктов сотрудникам корпоративных клиентов и дистанционных каналов продаж добросовестным заемщикам. Таким образом, несмотря на возросшую конкуренцию, ПАО «ВТБ-24» сохраняет за собой ведущую позицию, предлагая клиентам новые услуги, и остается одним из крупнейших и динамично развивающихся универсальных банков в стране.

Основные направления потребительского кредитования в ПАО «ВТБ-24» представлены следующими видами кредитования: ипотечное кредитование, автокредитование, кредитование с помощью банковские карты и овердрафты, нецелевое кредитование, экспресс-кредитование.

Достоинствами ипотечного кредитования в ПАО «ВТБ-24» являются:

рассмотрение банком полного дохода заемщика;

возможность получения кредита для оплаты первоначального взноса под залог имеющейся квартиры у заемщика или его ближайших родственников по программе ипотечного кредитования «Ипотечный Ломбард»;

на процентную ставку Банка не влияет ни срок кредита, ни сумма первоначального взноса;

срок рассмотрения кредитной заявки составляет 5 дней;

при досрочном погашении кредита не применяется штрафных санкций уже через 3 месяца пользования кредитом;

после получения положительного решения о выдаче кредита у заемщика есть возможность в течение 4-х месяцев подобрать нужный вариант;

ПАО «ВТБ-24» предоставляет возможность оформить кредит без поручительства третьих лиц;

при доходах семьи заемщика свыше 60 000 рублей предоставляет реальную возможность получения большей суммы кредита.

Достоинства предоставления автокредитовов в ПАО «ВТБ-24»:

решение о предоставлении кредита может быть принято всего за час;

возможность выбрать размер ежемесячного платежа и срок кредита;

срок кредита – до 5 лет;

минимальный перечень предоставляемых документов;

первоначальный взнос – от 0 % от стоимости приобретаемого автомобиля;

досрочное погашение кредита в полном объеме возможно через 3 месяца с момента его выдачи без взимания комиссии;

обязательное страхование – только КАСКО и ОСАГО;

удобство погашения – возможность осуществлять платежи по кредиту в любом, ближайшем для заемщика отделении Банка (около 700 офисов по всей России), через отделения Почты России или другими способами.

Экспресс-кредит ЗАО «ВТБ-24» – возможность прямо сейчас приобрести товары и услуги во многих предприятиях торговли и сервиса России. Время оформления экспресс – кредита в ЗАО «ВТБ-24» составляет 30 минут.

Кредит предоставляется по банковской карте «Maestro-Экспресс-кредит» для приобретения товаров и оплаты услуг на предприятиях торговли и сервиса, заключивших с банком соглашение о сотрудничестве.

Кредит предоставляется гражданам РФ, удовлетворяющим следующим требованиям:

возраст – не моложе 18 лет, не старше 55 лет (для женщин) и 60 лет (для мужчин);

постоянная прописка (регистрация) на территории по месту оформления кредита;

постоянное место работы: стаж на последнем месте работы – не менее 4-х месяцев.

Кроме экспресс – кредитования банк предоставляет услуги овердрафт – кредитования по банковской карте.

При пользовании кредитом овердрафт заемщику необходимо ежемесячно необходимо вносить в погашение кредита минимальный ежемесячный платеж, который включает:

начисленные проценты за истекший расчетный период;

полную сумму задолженности по кредитам, представленным сверх лимита овердрафта, по состоянию на конец последнего рабочего дня истекшего расчетного периода;

10 % от задолженности по кредитам, предоставленным в пределах лимита овердрафта, по состоянию на конец последнего рабочего дня истекшего расчетного периода.

В конце срока овердрафта клиент должен погасить всю задолженность по кредитам.

ПАО «ВТБ-24» кроме вышеперечисленных предоставляет кредит на неотложные нужды.

Требования к заемщикам:

Гражданство РФ.

Возраст от 23 лет. На дату погашения кредита возраст заемщика не должен превышать 60 лет.

Постоянное место работы – стаж на последнем месте не менее 12 месяцев (для получения суммы кредита свыше 300 000 рублей – стаж на последнем месте работы не менее 18 месяцев).

Постоянная регистрация по месту оформления кредита.

Отсутствие просроченной задолженности по действующим кредитам.

Кредит оформляется под поручительство физического лица.

Преимущества кредита на неотложные нужды:

выгодные тарифы;

возможность учесть доходы супруга при определении максимальной суммы кредита;

увеличение суммы кредита до 500 000 рублей;

увеличение срока кредита до 60 месяцев;

возможность выбора размера ежемесячного платежа по кредиту.

При кредитовании физических лиц Банк реализует кредитную политику, направленную на минимизацию кредитного риска по сделкам.

Управление кредитным риском по розничному кредитному портфелю производится Банком по следующим основным направлениям:

формирование диверсифицированной структуры розничного кредитного портфеля по региональному, валютному признаку, по суммам и срокам выданных кредитов, виду обеспечения, по видам кредитных продуктов;

установление нормативов stop-loss на отдельные группы заемщиков, диверсифицированных по видам продуктов и региональным характеристикам;

используются методики, прогнозирующие уровень риска в розничном кредитном портфеле, с целью своевременного информирования и недопущения уровня риска, превышающего нормативные значения;

ведется активная работа по разработке скоринговых карт на основе статистического и эконометрического анализа розничного кредитного портфеля с применением передовых технологий и международного опыта;

сотрудничество с кредитными бюро позволяет оценить возможные кредитные риски, основанные на предыдущей кредитной истории заемщика, на этапе рассмотрении заявок физических лиц;

в Банке применяется дифференцированный, многоуровневый, комплексный подход к оценке кредитных заявок физических лиц. Действующая в Банке система оценки кредитных заявок позволяет отобрать для целей кредитования заемщиков, отвечающих требованиям Банка по уровню кредитного риска и характеризующихся хорошей кредитоспособностью;

использование централизованной системы принятия решений при выдачи кредита физическим лицам;

контроль за выполнением установленных лимитов и принятых решениях;

обязательный постоянный мониторинг качества розничного банковского портфеля, отдельных групп и отдельных ссуд;

проведение постоянных мероприятий по сбору просроченной задолженности;

формирование резервов на возможные потери по ссудам согласно порядку, установленному нормативными документами Банка России, а также резервов в соответствии с международными стандартами финансовой отчетности.

Причиной не возврата ссудной задолженности физическими лицами являются несвоевременная выплата заработной платы, резкое снижение доходов, экономическая и социальная ситуация в регионе. По всем указанным кредитам проводится работа по взысканию задолженности, в том числе в судебном порядке.

Только надежное и ликвидное обеспечение в конечном итоге помогает банку избежать неблагоприятных последствий сомнительного кредита и получить прибыль. В ПАО «ВТБ-24» с каждым годом качество обеспечения кредитов улучшается. Если раньше в обеспечение принималось только поручительство физических лиц, то в данный момент в отделении практикуются такие виды обеспечения как залог недвижимости, транспортных средств, залог имущества. Для покрытия непогашенной клиентами ссудной задолженности по основному долгу используется резерв на возможные потери по ссудам (РВПС), который формируется за счет отчислений относимых на расходы банка. За счет резерва производится списание потерь по нереальным для взыскания ссудам банка.

Несмотря на возросшую конкуренцию, ПАО «ВТБ-24» сохраняет за собой ведущую позицию, предлагая клиентам новые услуги, и остается одним из крупнейших и динамично развивающихся универсальных банков в стране.

3 Проблемы и перспективы кредитования физических лиц в ПАО «ВТБ-24»

3.1 Проблемы развития кредитования потребительских нужд граждан

Бурное развитие рынка розничного кредитования увеличивает и масштаб проявления соответствующих рисков. На этом сегменте рынка начинают намечаться негативные тенденции. Некоторые банки чрезмерно увлекаются развитием кредитования и создают дополнительные риски своей деятельности. В то же время в среднесрочной перспективе не прогнозируется наступление кризисной ситуации, но нельзя и отрицать наличия потенциальной возможности возникновения нестабильности. Большую актуальность для данного сектора имеют риски ликвидности, кризис доверия, ожесточенная конкуренция, а также рисковое поведение самих банков. При этом видится необходимым обратить внимание на следующие аспекты повышения рискованности операций на рынке розничного кредитования.

Переход от кэптивной модели развития к стратегии независимого рыночного развития сопряжен с повышенными рисками, в первую очередь вызванными увеличением доли несвязанных клиентов; повышением волатильности ресурсной базы, ростом неработающих ссуд и необходимостью существенного совершенствования процедур защиты собственных интересов в проблемных ситуациях. Низкий уровень развития судебной и исполнительной систем, не отвечающий реальным потребностям бизнеса, служит важным ограничительным фактором роста банковского кредитования.

Рост просроченной задолженности, особенно в сегменте экспресс – кредитования. Качество кредитного портфеля постепенно ухудшается, объем просроченных кредитов населению стабильно увеличивается. Бороться с рисками невозврата кредитов нужно исходя из порождающих их причин.

Высокая концентрация на рынке кредитования также свидетельствует о концентрации рисков данного рынка среди ограниченного количества кредитных организаций. Около 80 % рынка розничного кредитования контролируют 30 банков, причем Сбербанк сохраняет пятикратный отрыв по сумме выданных кредитов от второго лидера, банка «Русский Стандарт». Лидеры по динамике роста кредитов – Росбанк (после присоединения банков группы «О.В.К.») и ВТБ.

Нельзя не обратить внимания на то, что рост объемов кредитования происходит в основном по линии расширения объемов высокорискованных операций. Это может в перспективе негативно сказаться как на устойчивости банков, так и на издержках кредитования, которые придется нести конечным заемщикам.

При сохранении тенденции расширения объемов высокорискованных кредитных операций коммерческими банками банковская система подойдет к пределам своего роста и уровню достаточности капитала, определенному Банком России и законодательством. Поскольку капитализация отечественных банков растет медленно, целесообразно уменьшить размеры резервирования. При этом организации-регуляторы финансовой системы страны могут устанавливать размеры резервирования для каждого банка в отдельности, исходя из оценок рисков именно его операций.

Степень диверсификации кредитного портфеля.

По данным Банка России показатель отношения совокупной величины кредитных рисков к капиталу (Н7) постепенно увеличивается. При этом из анализа структуры задолженности по кредитам, предоставленным кредитными организациями, следует увеличение доли кредитов, направленных на финансирование строительства, а также ипотечных кредитов для физических лиц, которые в совокупности составляют 7,3 % суммарного объема кредитного портфеля кредитных организаций России. В то же время, даже принимая во внимание, что доля ипотечного кредитования в общем объеме розничного рынка в России пока невелика, нельзя не учитывать возникновение дополнительных рисков, вызванных увеличением кредитования рынка недвижимости российскими банками при еще недостаточно развитой системе кредитования строительства и покупки недвижимости.

Таким образом, можно выделить основные виды рисков, на управление которыми коммерческим банкам необходимо обратить особое внимание при деятельности в сегменте розничного кредитования (таблица 1).

Таблица 1 – Основные виды рисков

Конкурентный риск | Выход на рынок новых иностранных банков, имеющих доступ к дешёвым ресурсам и строящих стратегию масштабной интервенции на розничном кредитном рынке. |

Активизация деятельности крупных российских банков (Сбербанк, группа ВТБ). | |

Достижение «критической массы» банков на рынке и падение объёмов продаж либо доходности кредитов. | |

Макроэкономичекий риск | Риск массовых неплатежей из-за переоценки банками платежеспособности населения. |

Экономический кризис. | |

Кризис на рынке недвижимости. | |

Процентный риск | Снижение доходности кредитов вследствие падения процентных ставок. |

Валютный риск | Возникновение убытков по валютным/ рублёвым кредитам вследствие роста инфляции или из-за резкого изменения курсов валют. |

Риск ликвидности | Недостаток ресурсов нужной срочности и стоимости для развития розничного кредитования. |

Возникновение диспропорций между ресурсами и кредитами. |

Сегодня кредиты на покупку жилой недвижимости предлагают порядка 160 российских банков. Подавляющее большинство из них работает по программе Агентства по ипотечному жилищному кредитованию (АИЖК). Около 20 банков разрабатывают собственные программы. Кредиты на приобретение жилья в настоящее время составляют 9,9 % от общей суммы розничных активов, а собственно ипотечные жилищные кредиты – 3,3 %.

Небольшая доля жилищных кредитов объясняется следующими причинами:

медленное строительство нового жилья, наличие значительного жилого фонда, требующего капитального ремонта.

быстрым ростом цен на недвижимость. Значительная часть заемщиков вынуждена отказываться от запрошенных в банке ипотечных займов, так как за время, проходящее с момента оформления кредита до момента завершения поиска квартиры, цены вырастают настолько, что нужно переоформлять кредит на большую сумму;

«инфляционные» риски, возникающие у коммерческих банков: выдача ипотечных кредитов сроком на 20 – 25 лет при нынешних годовых темпах роста инфляции в 10 – 11 % для банкиров весьма рискованна;

многие заемщики предпочитают кредиты на покупку недвижимости оформлять в виде обычных потребительских кредитов на относительно непродолжительный срок, чтобы избежать весьма длительной, связанной со сбором множества сопроводительных документов и справок процедуры оформления ипотечного кредита;

высокий уровень требований к потенциальному заемщику;

пока еще небольшое количество людей, которые могут подтвердить свой доход официальными документами;

высокий уровень ставок по жилищным кредитам и отсутствие их заметного снижения;

наличие проблем с дешевыми долгосрочными ресурсами у банков и неразвитость системы рефинансирования отечественных кредитных организаций Банком России.

Тем не менее, очевидно, что развитие ипотечного рынка, усиление конкуренции среди банков, проведение продуманной государственной политики, направленной на стимулирование спроса населения на ипотечные кредиты, а также продолжающийся рост реальных доходов населения приведет к изменениям в структуре выданных населению кредитов в сторону увеличения доли ипотечных кредитов.

В связи с этим в настоящее время для увеличения спроса со стороны населения на ипотечные кредиты коммерческими банками:

снижаются ставки по ипотечным кредитам;

увеличиваются сроки кредитования – с максимальных 5 – 10 лет до 25 – 30 лет;

значительно упрощается процедура оформления кредита, сокращается минимально необходимый пакет документации, необходимой для оформления кредита. Срок рассмотрения заявки на получение кредита сокращен до 2 – 3 часов по сравнению с несколькими днями ранее, минимально необходимый комплект документов сокращен с более чем 30 до 4 документов;

предоставлена возможность рефинансирования ипотечного кредита: срок кредита может быть сокращен или, наоборот, увеличен, а ставки, соответственно, уменьшены;

отменяется первоначальный взнос или предоставляется отсрочка по его платежу.

По экспертным оценкам, сейчас кредитные карты занимают не более 7 – 8 % в розничном кредитном портфеле российских банков, в то время как на развитом рынке этот показатель должен составлять до 25 %. Рынок кредитных карт в России растет опережающими темпами, и в ближайшие два – три года их число с сегодняшних 5 млн может увеличиться втрое.

Направления развития этого продукта:

оптимизация технологий: сокращение сроков выдачи кредитных карт и рост качества скоринговой оценки, что является необходимым условием для дальнейшего проникновения кредитных карт в сегмент экспресс – кредитования в торговых точках;

снижение процентных ставок до уровня чуть выше «традиционных» кредитов, что позволит кредитным картам успешно конкурировать с многоцелевыми краткосрочными кредитами;

распространение на сегменты клиентов, в настоящее время охваченные дебетовыми картами (в первую очередь зарплатные проекты).

Еще два продукта, как предполагается, скоро достигнут точки насыщения рынка: автомобильное кредитование и кредиты на неотложные нужды.

Рынок автокредитования в настоящее время является одним из наиболее динамично развивающихся. По оценке участников рынка, доля кредитных продаж уже достигла 30 % от общего объема рынка новых иностранных автомобилей, и в ближайшее время может быть увеличена до 40 %. В то же время условия по кредитам улучшаются, постоянно расширяется линейка предлагаемых банками видов автокредитов, а средняя процентная ставка снижается, что является показателем рынка, близкого к насыщению.

Основные тенденции развития продукта:

рост доли экспресс – кредитования;

появление кредитов со стартовым взносом 0 %: клиент оплачивает только страховку;

появление нишевых продуктов (на приобретение дополнительного оборудования и т.п.) и развитие новых программ (buy-back);

дальнейшее расширение сферы кредитования (подержанные автомобили).

Прогнозируемые тенденции рынка:

рост продаж кредитов buy-back (обратный выкуп);

рост продаж рублевых кредитов на длинные сроки;

рост продаж кредитов с низким или нулевым первым взносом;

увеличение сроков кредитования, снижение ставки кредита;

повышение востребованности специальных кредитных программ (совместных программ банка, автопроизводителя, автосалона и страховой компании).

Продукт является востребованным на рынке, однако его дальнейший рост будет сдерживаться частичным замещением кредитными картами в сегменте краткосрочных кредитов (до 1 года). Можно ожидать, что такое замещение примет значительные размеры по мере распространения зарплатных кредитных карт.

Основные тенденции развития продукта:

Улучшение удобства обслуживания, расширение количества каналов для погашения кредита.

Либерализация условий предоставления кредитов (снижение доли залоговых кредитов и кредитов под поручительство).

Перемещение акцента на долгосрочные продукты (в связи с ростом конкуренции с кредитными картами в краткосрочном сегменте).

Экспресс-кредитование в торговых точках и овердрафтное кредитование уже начали замещаться более функциональными кредитными картами. Рост экспресс – кредитования еще поддерживается за счет регионов, однако этот потенциал должен быть исчерпан в ближайшее время, особенно с распространением зарплатных кредитных карт. Овердрафтное кредитование получило максимальное развитие в начале 2003 г. (6,2 % рынка), но затем его роль снижалась (октябрь 2006 г. – 4,9 %).

В результате активное наполнение кредитных портфелей целым ассортиментом розничных продуктов у крупных банков постепенно сменится более четким позиционированием на рынке и подчас свертыванием изначальных программ.

Как следствие, преимущество будут иметь банки, которые окажутся в состоянии:

предложить клиенту технологическое и сервисное преимущество (функциональность продуктов, удобство и доступность каналов продаж и обслуживания);

выдержать падение ставок, то есть обеспечить высокую эффективность кредитных операций и низкий уровень потерь.

Таким образом, развитие в таких направлениях потребительского кредитования как экспресс-кредитование, кредитования с помощью кредитных карт, ипотечное кредитование и автокредитование должно являться приоритетом для банков, настроенных на поддержание долгосрочного конкурентного преимущество в области розничного кредитования.

3.2 Совершенствование кредитной политики ПАО «ВТБ-24» в области кредитования физических лиц

Основным перспективным направлением развития методов оценки кредитоспособности частных заемщиков в Банке ВТБ 24 (ПАО) в среднесрочной перспективе являются совершенствование методов автоматизации этого этапа кредитного процесса, с использованием современного программного обеспечения.

В банке разработаны бизнес-процессы, предусматривающие автоматизацию розничных банковских услуг и, в том числе – кредитных розничных продуктов с использованием скорингового модуля.

В настоящее время Банк ВТБ 24 работает с компанией SAS, используя программные продукты для бизнес – аналитики, применяет системы хранения данных компании Teradata, а с начала 2015 года начал работу с компанией Oracle по запуску новой платформы IT [5].

Произведена интеграция программного обеспечения компании SAS с действующим программным обеспечением в банке, а также с национальным бюро кредитных историй (Национальное бюро кредитных историй). Проведена пилотная эксплуатация и проводится внедрение скорингового пакета SAS Credit Scoring for Banking, позволяющего автоматизировать принятие решений в розничном кредитовании.

SAS Credit Scoring for Banking представляет собой комплексное решение для оценки кредитозаемщика и поддержки принятия решений в розничном кредитовании. Решение позволяет автоматизировать процесс рассмотрения кредитной заявки, оценки кредитоспособности клиента и принятия решений о предоставлении кредитных средств, для чего используются передовые технологии математической и интеллектуальной оценки клиентов и рисков, связанных с ними.

SAS Credit Scoring for Banking выполняет следующие функции:

Первичная проверка анкетной информации, поиск среди клиентов и предыдущих анкет.

Проверка информации о заемщике с использованием баз данных Национального бюро кредитных историй, а также контроль достоверности поданной информации и анализ на предмет потенциального мошенничества.

Автоматизация процесса скоринга заемщика, расчет рейтинга, сегментация клиентов.

Рекомендации системы по расчету конкретных условий кредитования.

Проверка и расчет залога.

Анализ и мониторинг этапов рассмотрения заявки.

Хранение информации [44].

С внедрением SAS Credit Scoring for Banking сотрудники Банк ВТБ 24 получили самостоятельно настраивать процесс обработки заявки и принятия решения по предоставлению кредита. Для каждого кредитного продукта или сегмента заемщиков стратегия рассмотрения может быть своя, как и скоринговые модели, которые в ней участвуют.

В целом внедрение системы SAS Credit Scoring for Banking направлено на:

создание автоматизированного цикла оценки заемщика и принятия решений;

обслуживание и обработку запросов на оценку заемщика, с использованием удаленного доступа для точек предоставления кредита;

самостоятельное управление неограниченным количеством скоринговых моделей и назначение их на кредитный продукт/программу;

создание и управление стратегиями принятия решений индивидуально для каждого кредитного продукта, сегмента заемщиков;

использование для полноценной оценки заемщика информации из баз данных бюро кредитных историй.

мониторинг эффективности и динамики работы системы и кредитных менеджеров;

накопление информации о заемщиках с последующим анализом для разработки или корректировки кредитных продуктов.

Внедрение и использование автоматизированной системы оценки кредитоспособности заемщика и принятия решений SAS Credit Scoring for Banking позволит Банку ВТБ 24 повысить качество кредитного портфеля за счет минимизации кредитных рисков, увеличить точность оценки заемщика, уменьшить уровень невозвратов, снизить формируемые резервы на возможные потери по кредитным обязательствам.

Применение продукта позволяет кредитной организации привести собственную систему оценки рисков в соответствие с требованиями Базельского комитета (Basel II compliance). Банк получит также возможность быстрого изменения кредитной политики в части применения новые правил кредитования и изменения существующих, и применения допустимого уровня кредитного риска; а также улучшения качества кредитного портфеля. Именно благодаря такому комплексному подходу в построении процессов выдачи кредитов, решение SAS Credit Scoring for Banking обеспечит для банка более стабильную и эффективную работу в области розничного кредитования.

В среднесрочной перспективе Банк ВТБ 24 планирует продолжить работу по совершенствованию программного обеспечения оценки кредитоспособности в направлении расширенного использования недавно внедренного специализированного программного комплекса, позволяющего своевременно выявить мошеннические действия со стороны потенциальных клиентов-заемщиков. Этот комплекс представляет собой методологию и процессы по выявлению и предотвращению мошеннических действий со стороны потенциальных и уже существующих клиентов-заемщиков. Скоринг по выявлению попыток мошенничества помогает принимать незамедлительные решения по определению тех заемщиков, чьи обращения по выдаче кредита должны быть отклонены, либо отложены для более детального рассмотрения.

Программное решение данного вопроса планируется осуществить с помощью продукта Fraud & Financial Crimes компании SAS, представляющего собой высокотехнологичный программный комплекс для выявления попыток мошенничества на разных этапах «жизни» кредита, начиная с оценки заемщика при выдаче кредита и заканчивая анализом поведения держателя кредитной карты [44].

Для управления процессам оценки и принятия решения по вероятному мошенничеству SAS Fraud & Financial Crimes выполняет ряд функций:

проверка информации по «черным» и «серым» спискам – выбранные поля анкеты заемщика проверяются на совпадение/схожесть с данными в черных/серых списках мошеннических сделок/организаций и т.п.;

проверка информации на «внутреннюю» непротиворечивость – по имеющимся в анкете полям со связанной информацией (дата рождения – ИНН, наличие недвижимости – коммунальные платежи, аренда недвижимости – арендная плата и т.п.) проверяется внутренняя непротиворечивость анкеты;

проверка информации на «внешнюю» непротиворечивость и соответствие бизнес-правилам – имеющиеся в анкете данные анализируются с помощью экспертных бизнес-правил (например, дата выдачи паспорта – не выходной день, указание дополнительных доходов – минимальный учитываемый доход), а также сверяются с имеющейся информацией в базе заявок или информационных базах банка (валидность адресов, предприятий, анализ предыдущих анкет и/или заявок);

проверка информации на наличие «общих» выбросов – сравнение показателей из анкеты с общим распределением по портфелю – «штрафные» баллы за попадание в «критический» хвост распределения или статистически мелкую категорию;

проверка информации на наличие выбросов в рамках выделенной области «клиентов» – сравнение показателей из анкеты с данными, отобранными по критерию, например, проверка на «выброс» зарплаты в сравнении с данными по предприятию, по отрасли, по региону и т.п.;

скоринг на потенциально мошенническое действие - использование классифицирующей модели, которая на основе анкетных данных, а также результатов проверки правил определяет вероятность мошеннических сделок;

скоринг на близость к «идеальному» заемщику – использование моделей «схожести», которые на основе анкетных данных и результатов срабатывания правил определяет степень схожести клиента с «идеальным»/«идеальными» клиентами.

Таблица 2 – Смета затрат на внедрение SAS Fraud & Financial Crimes

Наименование | Ответственное | Расходы, тыс.р. | |

подразделение | |||

1 Затраты на приобретение – всего | 1 830 | ||

1.1 Затраты на покупку программного | Отдел | 1 200 | |

Обеспечения | |||

сопровождения | |||

1.2 Обновление компьютерной | |||

закупок | 450 | ||

Техники | |||

1.3 Материалы для подключения | 180 | ||

2 Затраты на обучение – всего | 2 279 | ||

2.1 Обучение сотрудников | Руководитель | ||

(пользователей системы в количестве | службы по | ||

74 чел.) | управления | 2 279 | |

- стоимость 1 чел/дня 1400р. | персоналом | ||

- стоимость 1 628 чел/дней | |||

3 Затраты на внедрение в среде | 40 | ||

разработки – всего | Руководитель | ||

3.1 Администрирование системы | отдела по ИТ | 40 | |

специалистом ЗАО «ДИТ» | |||

Итого |

|

Первоначальные затраты на внедрение ПО SAS Fraud & Financial Crimes в организации в расчете на год составит 2149 тыс.р. В последующие годы при эксплуатации системы понадобятся затраты на обновления данного ПО.

Использование SAS Fraud & Financial Crimes позволит осуществлять перекрестные проверки каждого клиента, с использованием всей имеющейся в банке информации, использовать всю доступную информацию, как из внешних, так и из внутренних источников: бюро кредитных историй, черные списки, базы утерянных / украденных идентификационных документов, базы контролирующих органов, базы телефонов и адресов. Одновременно предусматривается возможность дополнять систему пользовательскими алгоритмами оценки и любыми дополнительными процедурами проверки, что позволяет расширять возможности системы в соответствии с изменяющимися условиями ведения кредитного бизнеса и менталитетом общества.

Преимуществом программного комплекса является также возможность по выявлению мошенничества со стороны сотрудников банка и разработки стратегий по его предотвращению.

Заключение

В рамках исследования, проведенного в ходе подготовки курсовой работы, рассмотрены вопросы, связанные с оценкой кредитоспособности заемщиков в розничном кредитовании в условиях Российской Федерации на примере Банка ВТБ 24 (ПАО).

В работе показано, что кредитование физических лиц играет важную роль в экономике, стимулируя совокупный внутренний спрос и содействуя удовлетворению потребности населения в материальных благах и услугах, является важным направлением деятельности российских банков, кредиты физическим лицам имеют значительный удельный вес в активах отечественной банковской системы.

По результатам анализа существующих в экономической литературе подходов к определению сущности кредитоспособности заемщика сделан вывод о том, что под кредитоспособностью в целом понимается способность заемщика – физического лица к совершению кредитной сделки.

Систематизация методов оценки кредитоспособности заемщика позволила автору настоящего исследования предложить собственное видение их классификации, основанное на двухуровневой схеме технологии оценки. К первому уровню в данном случае отнесен собственно процесс оценки кредитоспособности, который может быть – экспертным, автоматизированным и смешанным, ко второму – аналитический, статистический и математический аппарат, используемый в процессе оценки кредитоспособности.

В настоящей работе показано, что российскими банками оценка кредитоспособности заёмщиков – физических лиц осуществляется преимущественно на основе экономико-математических методов с использованием возможностей современных информационных технологий и информации о кредитной истории потенциального клиента. Наибольшее распространение среди этих методов получил в настоящее время кредитный скоринг, использование которого рассмотрено в рамках настоящего исследования на примере Банка ВТБ 24 (ПАО).

Для рассматриваемого банка розничный сегмент и, в частности, кредитование населения является важнейшим направлением деятельности. Кредиты физическим лицам составляют более 80 % от общего объема выданных банком кредитов. При этом изучение качества кредитного портфеля Банка ВТБ 24 (ПАО) показало, что доля просроченных розничных кредитов в 2014–2015 гг. существенно возросла и по состоянию на 01.08.2015 составила более 12 %. Это свидетельствует о повышении кредитных рисков банка и делает актуальными вопросы совершенствования используемых систем кредитоспособности заемщиков – физических лиц.

В рамках настоящего исследования рассмотрена скоринговая система анализа кредитоспособности заемщиков – физических лиц, используемая в Банке ВТБ 24 (ПАО) начиная с 2006 года применительно ко всем видам кредитных продуктов. Эта система применяется для прогнозирования способности клиентов к заключению кредитного договора на стандартных условиях и основана на формализованной оценке, в частности, таких факторов кредитоспособности, как платежеспособность заемщика, уровень и стабильность его дохода, уровень расходов кредитополучателя, социально - демографических факторов.

Анализ модели оценки кредитоспособности индивидуальных заемщиков в банке ВТБ 24 показал, что в целом она соответствует общероссийской практике и осуществляется с использованием кредитного скоринга. Учитывая стратегическую ориентацию Банка на рынок физических лиц и субъектов малого бизнеса, ведется активное совершенствование методов оценки кредитоспособности, в частности, используемые Банком скоринговые модели постоянно валидируются, реагируя на продуктовые изменения и изменения в клиентском сегменте Банка.

С учетом ситуации, сложившейся сфере розничного кредитования в Российской Федерации, а также с учетом того, что в ходе анализа выявлено ухудшение качества розничного кредитного портфеля банка ВТБ 24, автором дипломной работы предложено ужесточить подходы к оценке кредитоспособности заемщика, скорректировав скоринговый балл, получаемый при оценке ожидаемого дохода заемщика, который используется для принятия решения о выдаче кредита и расчете максимального лимита кредитования.

Повышение эффективности системы оценки кредитоспособности физических лиц в розничном кредитовании Банк ВТБ 24 в среднесрочной перспективе будет осуществляться в основном за счет доработки существующих и внедрения новых программных продуктов, автоматизирующих данный этап кредитного процесса.

Список литературы

1 Гражданский Кодекс Российской Федерации (часть первая) [Текст]: Федеральный закон № 51-ФЗ: офиц. текст по состоянию на 11 мая 2017 г. // СПС Гарант, 2017.

2 О банках и банковской деятельности [Текст]: Федеральный закон от 02.12.1990 г. №395-1 (в ред. от 06.02.06 г.): офиц. текст по состоянию на 11 мая 2017 г. // СПС Гарант, 2017.

3 Банковское дело: современная система кредитования [Текст]: учебное пособие / О.И. Лаврушин, О.Н. Афанасьева, С.Л. Корниенко; под ред. засл. деят. науки РФ, д-ра экон. наук, проф. О.И. Лаврушина. 3-е изд., доп. М.: КНОРУС, 2014. – 365 с.

4 Банковские операции [Текст]: учебник / под ред. О.И. Лаврушина. – М.: Инфра-М. 2012. – 175 с.

5 Банкиры рассматривают перспективы кредитного скоринга в социальных сетях [Электронный ресурс]: – Режим доступа: http://ekb-security.ru/news/8737-bankiry-rassmatrivayut-perspektivy-kreditnogo-skoringa-v-sotsialnyk.... (дата обращения: 27.11.2017).

6 Белоглазова, Г.Н. Банковское дело [Текст]: учебник / Г.Н.Белоглазова. – М.: Финансы и статистика, 2014. – 236 с.

7 Боброва, О.В. Правовые основы государственного регулирования банковского кредитования [Текст]: учебное пособие / О.В. Боброва. – Саратов: 2015. – 255 с.

8 Ворошилова, И.В., Сурина, И.В. К вопросу о совершенствовании механизма оценки кредитоспособности индивидуальных заемщиков [Электронный ресурс]: – Режим доступа: http://ej.kubagro.ru/2005/08/03/ (дата обращения: 27.11.2017)

9 Группа ВТБ сегодня [Электронный ресурс]: – Режим доступа: http://www.vtb24.ru/about/info/results/Documents/vtb24_accounting_report_2014.pdf (дата обращения: 22.11.2017).

10 Долан, Э.Дж., Кэмпбелл, К.Д., Кэмпбелл, Р.Дж. Деньги, банковское дело и денежно-кредитная политика [Текст]: учебник / перевод с англ. – СПб, 2015. – 258 с.

11 Деньги. Кредит. Банки [Текст]: учебник для вузов / под ред. Е.Ф.Жукова. – М: ЮНИТИ-ДАНА, 2014. – 431 с.

12 Екатеринославская, О.С. Принципы и цели предпринимательской деятельности на рынке потребительского кредитования. Актуальные проблемы экономики, политики и права [Текст]: учебник / О.С.Екатеринославская. – Сб. науч. тр., Вып. 16. – Мурманск: Мурманский институт экономики и права, 2016. – 523 с.

13 Жуков, Е.Ф. Банки и небанковские кредитные организации и их операции [Текст]: учебник / Е.Ф. Жуков. – М.: ИНФРА-М, 2014. – 471 с.

14 Кирисюк, Г.М., Ляховский, В.С. Оценка банком кредитоспособности заемщика. Деньги и кредит [Текст]: учебник / Г.М.Кирисюк, В.С. Ляховский. – М.: 2016. – 366 с.

15 Ковтун, Р.С. Теоретическое обоснование потребительского кредитования. Конкурентоспособность территорий и предприятий в формирующейся новой экономике [Текст] / Р.С. Ковтун // Материалы ΧΙ Всероссийского форума молодых ученых. – Екатеринбург: Изд-во Урал.гос. экон.ун-та, 2015. – №3 – С. 15 –17.

16 Ковтун, Р.С. Особенности потребительского кредитования в зарубежной практике. Демография - общество – человек в условиях формирования новой экономики [Текст] / Р.С. Ковтун // Материалы Всероссийской научно-практической конференции. – Екатеринбург: Изд-во Урал. гос. экон. ун-та, 2014. – №2 – С.11 – 13.

17 Ковтун, Р.С. Теоретические основы и экономическая сущность потребительского кредитования [Текст] / Р.С. Ковтун // Известия УрГЭУ – Екатеринбург: Изд-во Урал.гос.экон.ун-та, 2016. – №2 – С. 25 – 26.

18 Крючков, С.А. Оценка кредитоспособности заемщика. Основные показатели оценки [Электронный ресурс]: – Режим доступа: http://www.tusur.ru/filearchive/reports-magazine/2004-9-1/208.pdf (дата обращения: 23.11.2017)

19 Лаврушин, О.И. Банковское дело [Текст]: учебник / О.И. Лаврушин. – М.: 2014. – 521 с.

20 Лаврушин, О.И., Афанасьева, О.Н.,Корниенко, С.Л. Банковское дело: современная система кредитования [Текст]: учебное пособие / под ред. засл. деят. науки РФ, д-ра экон. наук, проф. О.И. Лаврушина. – 3-е изд., доп. - М.: КНОРУС, 2015. – 324 с.

21 Лапуста, М. Современный финансово-кредитный словарь [Текст] / под общей ред. М. Лапусты, П. Никольского. – М.: ИНФРА-М, 2015. – 255 с.

22 Логинов, Д.В. Сравнительная характеристика способов оценки кредитоспособности заемщика – физического лица. Бизнес и проблемы долгосрочного устойчивого социально-экономического развития [Текст] / В.В. Тумалев // Сборник научных статей студентов и аспирантов, вып. 14. – СПб.: НОУ ВПО «Институт бизнеса и права», 2016. – №2 – С. 17 – 19.

23 Мэйз, Э. Руководство по кредитному скорингу [Текст]: учебное пособие / Э. Мэйз. – Минск. Издательство «Гревцов Паблишер», 2016. – 464с.

24 Национальное бюро кредитных историй «НБКИ». [Электронный ресурс]: – Режим доступа: http://www.nbki.ru/press/pressabout/?id=674 (дата обращения: 25.11.2017)

25 Немировская, Е.А. Эффективность потребительского кредитования в российской банковской практике [Текст]: учебник / Е.А. Немировская. – Москва: ООО Издательство "Креативная экономика", 2017. – 324 с.

26 Немировская, Е.А. Проблемы и перспективы кредитования населения в банковской практике России [Текст] / Е.А. Немировская // Волгоградский кооперативный вестник Волгоградского кооперативного института (филиала) АНО ВПО ЦС РФ РУК. Научно-теоретический журнал – г. Волгоград: Изд-во «Волгоградское научное издательство». – 2017. – С.5 – 6.

27 Немировская, Е.А. Факторы формирования рынка потребительского кредитования [Текст] / Е.А. Немировская // «Традиции и инновации в кооперативном секторе национальной экономики». Материалы международной научной конференции ППС, кооперативных вузов стран СНГ. – г. Москва: Изд-во «Российский университет кооперации», 2016. – С. 9 – 12.

28 Немировская, Е.А. Актуальные вопросы в области потребительского кредитования в процессе преподавания дисциплин специальности "Финансы и кредит" [Текст] / Е.А. Немировская // «Воспитание студента-кооператора – активного участника кооперативного движения России». Сборник научных статей международной научно-практической конференции ППС, руководителей и специалистов кооперативных организаций РФ и стран СНГ. – г. Волгоград: Изд-во «Волгоградское научное издательство» , 2015. – С. 14 – 15.

29 Печникова, А.В. Банковские операции [Текст]: учебник / А.В.Печникова. – М.: Форум-Инфра, 2015. – 324 с.

30 Просалова, В.С. Проблемы оценки кредитоспособности клиентов коммерческих банков [Текст]: монография / В.С. Просалова. – М.: Владивосток: Изд. ВГУЭС, 2014. – 180 с.

31 Роуз Питер, С. Банковский менеджмент [Текст]: учебное пособие / С. Роуз Питер. – М.: Дело, 2015. – С.176 – 177.

32 Скиба, С.А. Современный подход к анализу платежеспособности клиента при кредитовании [Текст] / С.А. Скиба // Научный журнал КубГУ– М.: 2016. – С. 1 – 11.

33 Скоринг привлекает нетрадиционные данные [Электронный ресурс]: – Режим доступа: http://futurebanking.ru/post/2876 (дата обращения: 27.11.2017).

34 Стребков, Д. Основные типы и факторы кредитного поведения населения в современной России. Вопросы экономики [Текст]: учебник / Д. Стребков. – М.: 2015. – 263 с.

35 Тавасиев, А.М., Бычков, В.П., Москвин, В.А. Банковское дело: базовые операции для клиентов [Текст]: учебное пособие / под ред. А.М.Тавасиева. – М.: Финансы и статистика, 2015. – 421 с.

36 Уланов, С.В. Анализ проблем потребительского кредитования России на современном этапе [Текст] / С.В. Уланов // Вестник Московской Академии рынка труда и информационных технологий – М.: 2016. – 325 с.

37 Финансовое право [Текст]: учебник / под ред. О.Н. Горбуновой. – М., 2015. – 213 с.

38 Финансовые показатели и отчеты ВТБ 24 [Электронный ресурс]: – Режим доступа: http://www.vtb24.ru/about/info/results/Pages/default.aspx (дата обращения: 22.11.2017).

39 Хасянова, С.Ю. Кредитный анализ в коммерческом банке [Текст]: учебное пособие / С.Ю. Хасянова. – Н.Новгород: 2016. – 198с.

40 Химичева, Н.И., Покачалова, Е.В. Финансовое право [Текст]: учебник / отв. ред. проф. Химичева Н.И. – М., 2015. – 241 с.

41 Химичева, Н.И, Покачалова, Е.В. Финансовое право [Текст]: учебник / Н.И. Химичева, Е.В. Покачалова. – М., 2015. – 266 с.

42 [Электронный ресурс]: – Режим доступа: www.cbr.ru (дата обращения: 26.11.2017)

43 [Электронный ресурс]: – Режим доступа: www.vtb24.ru (дата обращения: 26.11.2017)

44 SAS Credit Scoring for Banking [электронный ресурс]: – Режим доступа: http://www.sas.com/ru_ru/industry/banking/credit-scoring.html// (дата обращения: 27.11.2017).